Entreprendre, c’est souvent une belle aventure, mais les heures passées le nez dans la paperasse font partie des aspects qu’on aime éviter le plus possible. Finom, une fintech qui a déjà séduit plus de 200 000 clients dans le monde, propose une formule fonctionnant comme une banque pro, mais aussi un peu comme votre comptable.

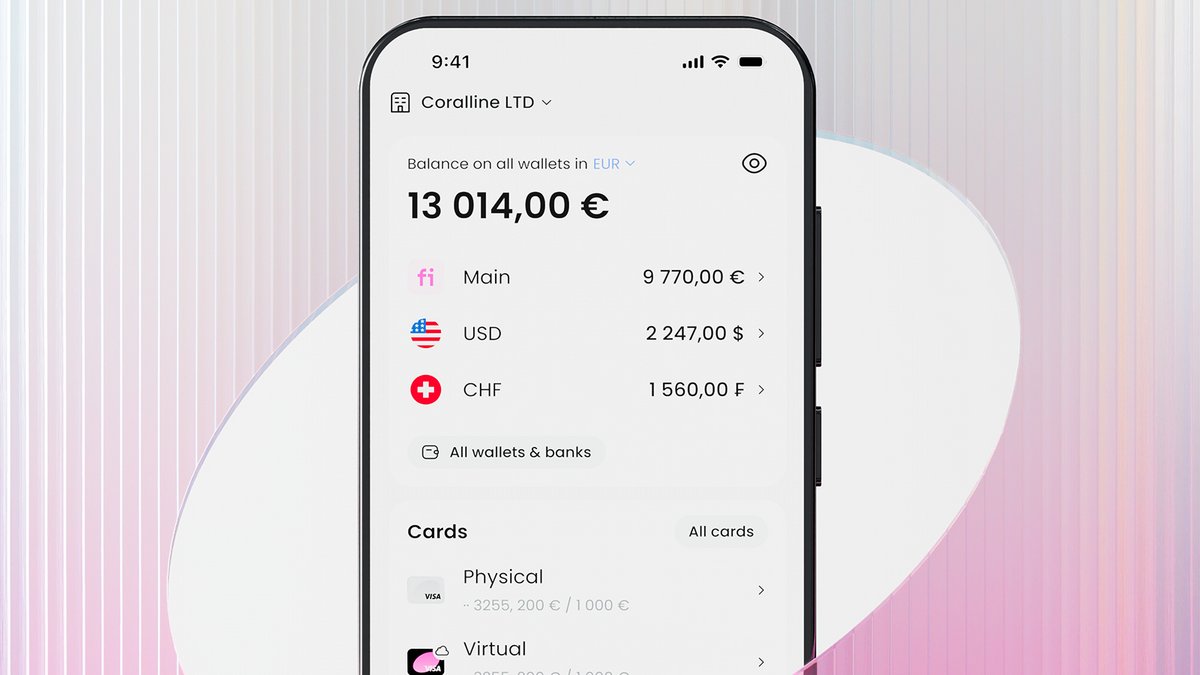

Elle propose plusieurs atouts qui font souvent mouche dans l’esprit de l’entrepreneur ou du freelance pressé, et stressé. Les comptes Finom disposent d’un IBAN français, la facturation s’automatise de manière carrée et agréable, et le service se décline en trois formules complètes, dont la première est gratuite.

À qui s’adresse Finom ?

Finom est une fintech qui nous vient des Pays-Bas, créée en 2019. Elle officie en tant que banque pro, mais propose aussi des services de facturation et des avantages utiles à n’importe quel professionnel (carte de débit à disposition, notamment). Son cœur de cible est clairement dirigé vers les freelances, les micro-entreprises et les TPE, qui emploient jusqu’à 10 personnes.

Finom répond aux problématiques des entrepreneurs 2.0 (et les autres), souvent confrontés aux soucis administratifs modernes : multiplication des plateformes de gestion, perte de temps, complexité… Il y a de quoi s’y perdre, surtout en l’absence d’un comptable. Pour pallier ces problèmes, cette banque pro en ligne met en avant des outils clairs et utiles : automatisation des factures, des relances et des reçus.

Encore une fois, l’idée est de centraliser toutes ces tâches pour éviter des va-et-vient fastidieux entre différents services bancaires. Finom assure sa légitimité avec une licence EMI récemment obtenue. Pas d’inquiétude, donc, concernant la sécurité des fonds, puisqu’elle collabore avec de grands groupes du secteur financier français.

Une banque pro en ligne idéale pour débuter

Finom avance des arguments imparables pour devenir votre banque pro en ligne. Elle s’efforce de comprendre les besoins des pros en profondeur, avec notamment un IBAN français qui a tendance à rassurer les clients, mais aussi la présence d’une carte de débit avec des plafonds évolutifs.

L’importance d’un IBAN français

C’est un détail qui pèse son poids lorsque l’on crée une société. Les clients potentiels auront tendance à accorder plus de confiance à une entreprise implantée en France. Pour les freelances, c’est souvent un prérequis qui permet de poursuivre les relations professionnelles au niveau local.

Il est bon de noter que toutes les néobanques et banques en ligne ne proposent pas un IBAN français. Finom contourne cette difficulté et vous permet d’avoir l’air “officiel” aux yeux de vos clients et des organismes financiers à qui vous devrez — un jour ou l’autre — rendre des comptes. L’IBAN français est également une garantie pour les virements SEPA instantanés et les autres opérations financières.

Cashback jusqu’à 3 %

Quelques mots sur le cashback, en tenant compte du fait que la plupart des concurrents du secteur ne proposent pas toujours cette option. Il est donc possible d’obtenir un remboursement sur les dépenses effectuées avec la carte de débit. Des conditions s’appliquent, et le plafond de cashback dépend de votre formule chez Finom. Pas forcément utile pour tous, mais appréciable pour des sociétés avec de grosses dépenses.

Vous pouvez profiter de cashback encore plus important grâce à la carte Prime. Avec cette carte, les limites de cashback sont plus élevées et particulièrement attractives. Un cashback illimité de 1 % et des frais de change à 0 % (jusqu’à un certain montant chaque mois), permettant de rentabiliser plusieurs fois les frais mensuels. Des avantages exclusifs pour les abonnés à des outils d’IA comme ChatGPT, Claude, Perplexity, Lovable, Cursor, Copilot et Replit, avec un remboursement intégral sur le premier mois d’abonnement. Vous bénéficiez également d'un accès lounge et salons d’affaires dans les aéroports ainsi que des eSIM pour les voyages. Un tarif fixe de 9,99 € par mois pour les utilisateurs des plans Basic, Smart, Grow et Pro.

Cartes virtuelles

Les cartes virtuelles sont très utiles dans un grand nombre de cas de figure. Finom met à disposition des cartes virtuelles pour ses utilisateurs, dont le nombre varie selon le plan choisi.

Inscription rapide, trois plans au choix

Présente sur desktop et sur une appli (iOS et Android), Finom revendique une centaine de milliers de clients en France, Allemagne, Italie, Espagne et aux Pays-Bas, avec la promesse d’une inscription rapide et d’un fonctionnement simple. Les trois formules mensuelles de Finom conviennent à différents profils.

Plan 0 € : Solo

Le plan Solo correspond parfaitement aux ambitions du freelance solo, en proposant une formule gratuite qui inclut un service de facturation performant, une carte de débit, mais pas de cashback. On l’aura compris, c’est la base pour débuter un business sérieux sans patauger dans l’administratif.

- Plafond de retrait DAB : 500 €/mois ;

- Virements SEPA sortants gratuits : 2 500 €.

Plan 19 € : Start

Le plan Start passe à la vitesse supérieure avec des plafonds de carte plus élevés, des limites de dépenses supérieures, et une interface multi-utilisateurs qui profitera à vous et à vos employés. Le taux de cashback (1 %) reste modeste, mais le suivi administratif est solide pour 19 € par mois.

- Plafond de retrait DAB : 1 500 €/mois ;

- Virements SEPA sortants gratuits : 25 000 €.

Plan 37 € : Premium

Le plan Premium convient aux entreprises jusqu’à 10 personnes et propose un cashback à 3 %, ainsi qu’un support prioritaire (téléphone et chat instantané). C’est la voie royale pour les TPE ou les freelances qui “commencent à faire du chiffre”. Les plafonds de dépenses sont supérieurs, et la facturation est particulièrement bien suivie.

- Plafond de retrait DAB : 2 000 €/mois ;

- Virements SEPA sortants gratuits : 50 000 €.

Après un survol des offres des concurrents, on peut dire que Finom fait partie des comptes pro les plus abordables pour les petites structures.

“Ça part à la compta” : un outil de facturation sans prise de tête

Lorsque l’on est graphiste, vidéaste ou traducteur, on n’est pas forcément versé dans l’art subtil de la comptabilité. Finom s’efforce — à grand renfort d’une interface claire et concise — de faire passer ces moments de la façon la plus douce possible, avec des fonctionnalités qui font la différence.

Le module de facturation, disponible sur desktop ou app, permet de créer des modèles propres, de suivre ses paiements, de faire des relances automatiques et même de transformer des devis en factures en un éclair.

Cette interface propose aussi quelques extras appréciables comme la traduction des factures (plusieurs langues de l’UE), la création de factures en multi-devises, ou encore la synchronisation avec des outils SaaS comme Pennylane, Sage ou Cegid.

Réputation, avis et futur : Finom est-il un pari sûr ?

Centraliser ses finances et ses factures pour s’occuper de l’essentiel : voici le crédo non officiel de Finom, jeune pousse de la fintech qui avance avec des arguments solides. Avec une base de plus de 200 000 clients dans le monde, l’entreprise progresse à grand renfort de levées de fonds massives (déjà plus de 300 M€ levés).

Finom affiche de grandes ambitions qui pourraient en faire un acteur important sur un marché très concurrentiel, avec un focus sur les 25-45 ans, déjà rompus à l’utilisation des apps et des interfaces web. Mais que pensent les utilisateurs de cette banque pro ?

On se fiera à quelques dizaines de retours sur YouTube — pas forcément sponsorisés — qui tendent à qualifier Finom d’outil judicieux pour les freelances et TPE qui ont besoin d’aller vite. Les avantages et les petits extras semblent contrebalancer les frais de manière harmonieuse. On note aussi que Finom fait preuve de pédagogie en clarifiant de nombreux aspects de la gestion financière sur son blog.

En bref, on fait vite et bien en balayant les impondérables administratifs d’un revers de manche. Et c’est déjà une bonne chose pour le créatif/entrepreneur aux dents longues et à la patience limitée.